根据文件规定,居民个人取得全年一次性奖金,有两种计税方法。

第一种:选择按照全年一次性奖金单独计税优惠政策计算

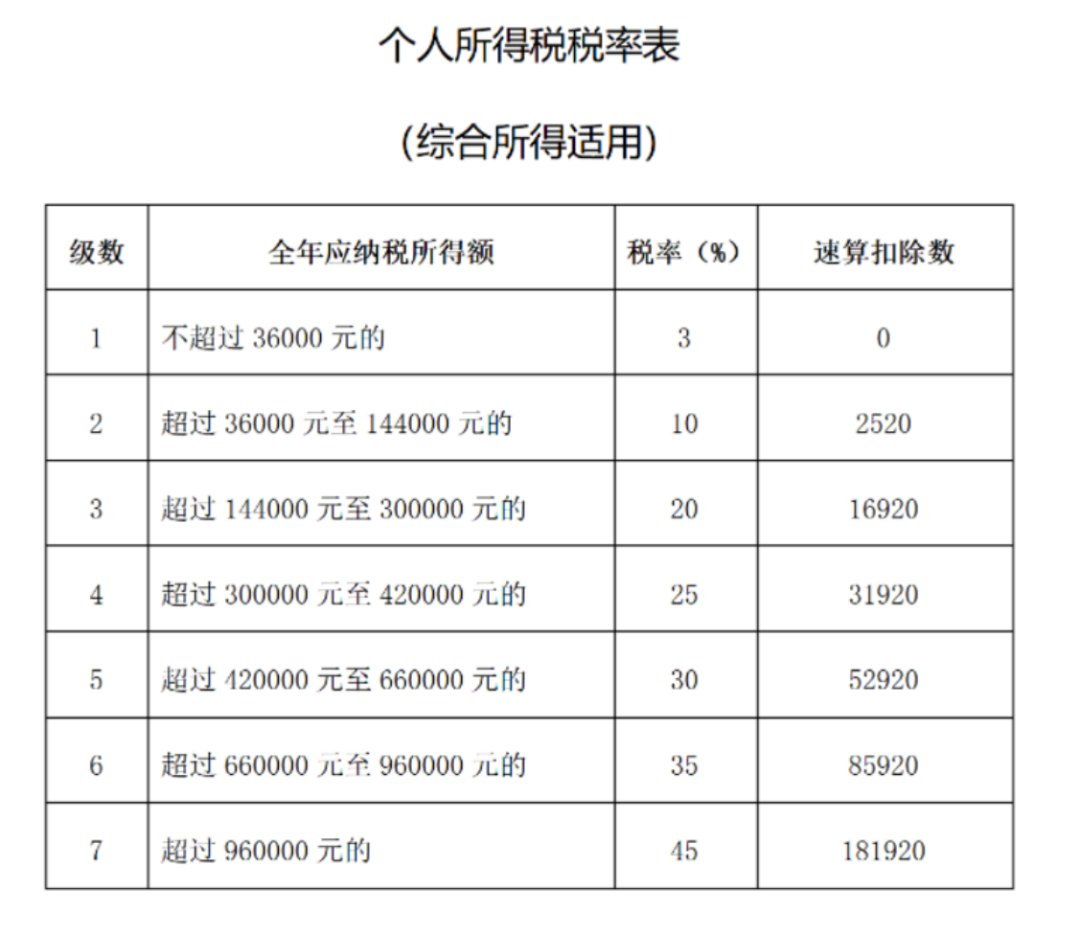

符合相关规定的,以全年一次性奖金收入除以12个月得到的数额,按照所附的按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

需要注意的是:公式中的适用税率和速算扣除数,是以全年一次性奖金收入除以12个月得到的数额,参照按月换算后的综合所得税率表(以下简称月度税率表)来确定适用税率和速算扣除数。

按月换算后的综合所得税率表:

第二种:选择并入年综合所得计算

| Empire CMS,phome.net |

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

应纳税额=(综合所得收入额-减除费用-专项扣除-专项附加扣除-依法确定的其他扣除等)×适用税率-速算扣除数

这里公式中的适用税率和速算扣除数,是按照综合所得适用税率表来确定的。

举个例子:

居民个人小刘2022年12月从单位取得年奖金48000元,假设2022年全年工资120000元,不考虑三险一金和其他扣除,无其他综合所得收入,专项附加扣除12000元。

1、如选择全年一次性奖48000元单独计算:

确定适用税率和速算扣除数:48000÷12=4000(元)

适用税率10%,速算扣除数210。

全年一次性奖应纳个人所得税=48000×10%-210=4590(元)

综合所得应纳个人所得税=(120000-60000-12000)×10%-2520=2280(元)

全年应纳个人所得税:4590+2280=6870(元)

2、如选择全年一次性奖48000元并入2022年综合所得计算纳税:

全年应纳个人所得税:(120000+48000-60000-12000)×10%-2520=7080(元)

从上述案例中可以看出,选择不同的计税方式,是会直接影响到最终需要缴纳的税款的。

如果单位按照全年一次性奖金单独计税的方式申报了,但是实际上并入综合所得反而税金会更少,那还有办法可以挽救吗?

答案是可以的!

您可以次年3到6月份在手机APP办理2022年度个人所得税汇算清缴时,点击收入栏的“工资薪金”进入明细界面后,通过“奖金计税方式选择”将其并入综合所得计税,涉及多缴税款存在退税的,申请退税即可。